Informe del mercado de bienes raíces públicos (REIT)

enero 4, 2024

Al ser acciones que cotizan en bolsa, los REIT se mueven por emociones en el corto plazo y, por lo tanto, son muy volátiles dado que se trata de acciones que se negocian diariamente en las bolsas de valores. Luego anticipa cambios en los fundamentos (descubrimiento de precios). A pesar de su alta volatilidad, los REIT presentan actualmente varias características favorables.

Debido al aumento de las tasas de interés, los REIT han disminuido significativamente, con el índice FTSE NAREIT All Equity REIT cayendo un -25,0 % en 2022 y un -9,4 % en 2023 hasta el 31 de octubre. Como resultado, gran parte de la caída se ha producido y, en nuestra opinión, los REIT están bien posicionados.

- Valoraciones atractivas históricamente debido al impacto de las tasas: las propiedades ya han experimentado un descenso

- El crecimiento de los beneficios se ha estabilizado y los dividendos han sido atractivos

- Apalancamiento inferior al observado históricamente

- Financiamiento asegurado por un largo período de tiempo

- Alta exposición a sectores en crecimiento como centros de datos, industria, atención médica y ciencias biológicas.

- Históricamente, los REIT han tenido un buen desempeño en momentos de pausa en las tasas y tienden a liderar una recuperación del mercado de valores

1. Valoración

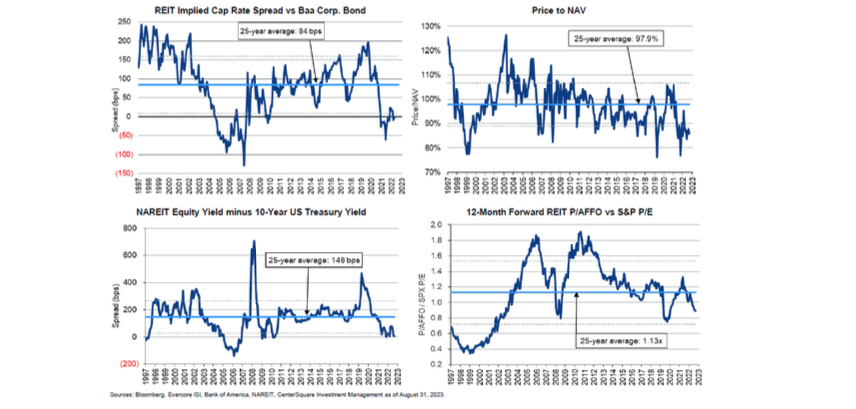

El mercado público de REIT ya ha fijado sus precios en valores más realistas o por debajo de ellos, que reflejan el nuevo entorno de tipos. Creemos que la mayor parte de las desventajas de los costos financieros ya están descontadas en los mercados y que los bancos centrales globales se acercan al final de sus ciclos de aumento de tasas. Múltiples métricas de valoración muestran el atractivo de los REIT en comparación con la historia:

Los costos de financiación han aumentado más de 300 puntos básicos desde principios de 2022, con un aumento asociado en las tasas de capitalización implícitas hasta el rango medio del 6 % o más. Esto ha llevado a que el mercado inmobiliario global se negocie con un descuento del 10% respecto al valor neto de los activos (NAV, por sus siglas en inglés).

2. Fundamentos

Al ser una acción que cotiza en bolsa, las ganancias y los dividendos de los REIT son la clave. El crecimiento de las ganancias de los REIT alcanzó su punto máximo a finales de 2021 y se ha corregido a un nivel normalizado.

A pesar de la importante reducción de la valoración observada en el mercado de REIT en los últimos años, el desempeño operativo de los principales REIT ha sido en general sólido. Las ganancias se han estabilizado a niveles anteriores a COVID. Se estima que será un año de crecimiento de los beneficios de un dígito medio.

En nuestra opinión, la combinación del crecimiento continuo de las ganancias con la caída del precio de las acciones significa que las valoraciones públicas de los REIT se han vuelto más atractivas.

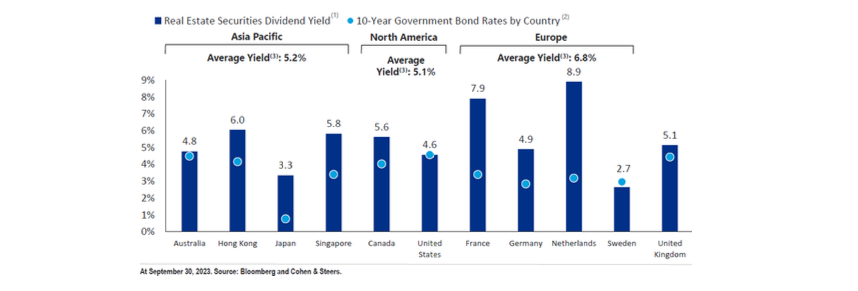

Aunque los precios globales de las acciones de los REIT han disminuido más del 35 %, los flujos de efectivo por acción de los REIT han aumentado aproximadamente un 13 % (según UBS). Los REIT de alta calidad, en su mayor parte, tienen flujos de efectivo defensivos vinculados a plazos de arrendamiento prolongados, con un poder de fijación de precios decente en muchos sectores. Esto proporciona una posición operativa sólida para pagar dividendos. A nivel mundial, el rendimiento de los dividendos de los REIT es atractivo:

Además, el poder de fijación de precios también se beneficiará de la limitada oferta de nuevas propiedades. Uno de los beneficios de las tasas de interés más altas es que los mayores costos de financiamiento han resultado en un número menor de nuevos desarrollos.

3. Apalancamiento y financiación

Los balances globales son saludables ya que el apalancamiento sigue siendo bajo. Según UBS, el apalancamiento de los REIT estadounidenses (por ejemplo, préstamo-valor) es actualmente del 34,8 % en comparación con un promedio histórico del 38,4 %. El apalancamiento de los REIT europeos también se encuentra en niveles inferiores a la media histórica. En el espacio REIT de EE. UU., más del 80 % de la deuda se fija durante un promedio de los próximos 5,9 años, según Green Street. Además, gran parte del financiamiento de los REIT se realiza a través de los mercados de deuda pública. Como resultado, la reducción de los préstamos de deuda por parte de los bancos regionales estadounidenses no es un problema importante al que se enfrentan los REIT.

4. Mercado REIT: sectores en crecimiento

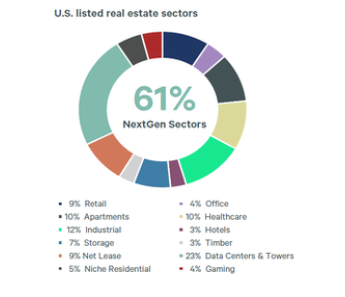

Los REIT públicos tienen una mayor exposición a áreas alternativas y de más rápido crecimiento (“Próxima Generación”) del mercado inmobiliario, como centros de datos, logística, almacenamiento y atención médica. El poder de fijación de precios se ve favorecido por una demanda constante, como viviendas para personas mayores, casas prefabricadas y centros de datos. Por ejemplo, ante una fuerte demanda que se combina con una nueva oferta limitada, los centros de datos han aumentado sus alquileres en un promedio del 15 % a nivel nacional durante el año pasado, según CBRE.

Los sectores de “Próxima Generación” representan ahora el 61 % del mercado REIT estadounidense valorado en 1,1 billones de dólares. Estos sectores que incluyen centros de datos, industriales, torres de telefonía móvil, viviendas para personas mayores y almacenamiento cuentan con fuertes impulsores de demanda. Las perspectivas para estos sectores son muy buenas. Por ejemplo, los industriales se benefician de la relocalización de la producción. Los centros de datos se han convertido en una infraestructura crítica en una economía impulsada por la tecnología.

En años anteriores, las asignaciones de REIT públicas estaban dominadas por oficinas y comercio minorista. Ya no: las oficinas representan solo el 4 % del índice, mientras que el comercio minorista representa el 9 %, según CBRE.

Fuente: CBRE Investment Management. Índice FTSE Nareit All Equity REIT al 31/12/2022, NCREIF NFI ODCE al tercer trimestre de 2025

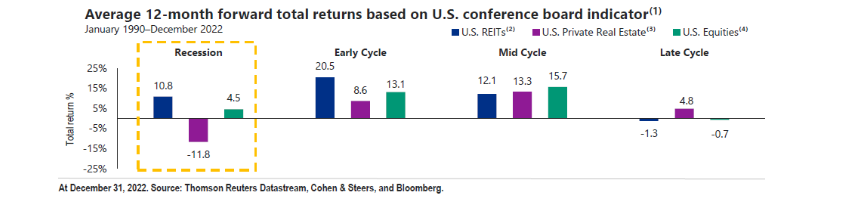

5. Ciclo del mercado de REIT: recuperación

Los REIT públicos fueron uno de los sectores más afectados en los últimos dos años por el aumento significativo de las tasas de interés. Creemos que el ciclo de políticas agresivas de los bancos centrales mundiales está llegando a su fin. En un entorno de tipos de interés más estable, los REIT pueden tener un buen desempeño. Históricamente, los REIT obtienen malos resultados al final del ciclo, cuando las tasas suben debido al endurecimiento de las políticas. Sin embargo, se comportan extremadamente bien al principio del ciclo y comienzan a recuperarse durante una recesión. Con las economías globales actualmente débiles y comenzando a perder impulso, creemos que se acerca el momento de comenzar a invertir en valores inmobiliarios públicos.

Conclusión

Los REIT tienen valoraciones atractivas, ya que se han ajustado a tasas de interés más altas, una mayor exposición a sectores de alto crecimiento, mejores fundamentos y una tendencia a liderar las recuperaciones del mercado de valores.

Renuncia de Responsabilidad

Las opiniones y estimaciones ofrecidas constituyen nuestro juicio y están sujetas a cambios sin previo aviso, al igual que las declaraciones de las tendencias del mercado financiero, que se basan en las condiciones actuales del mercado. Ciertas situaciones hipotéticas de mercado en este documento se basan en datos históricos.

Ciertas declaraciones contenidas en este documento pueden constituir “declaraciones prospectivas”. Debido a diversos riesgos e incertidumbres, los eventos o resultados reales o el rendimiento real pueden diferir materialmente de los reflejados o contemplados en dichas declaraciones prospectivas. Toda inversión implica el riesgo de pérdida.

La información contenida aquí se ha obtenido de fuentes que entendemos son confiables, pero no garantizamos su integridad o precisión. La información contenida aquí no constituye asesoramiento legal o fiscal para ninguna persona. Consulte con su asesor fiscal sobre las implicaciones de impuestos de la información ofrecida en esta presentación.