Actualización del Mercado: Octubre de 2022

octubre 10, 2022

Hasta ahora, 2022 ha sido un año difícil para los inversores. A fecha de 9/30/22, el índice de bonos agregados de Barclays ha bajado un -14,6 %, mientras que el S&P 500 ha bajado un -23,9 %. La Reserva Federal ha elevado significativamente las tasas de interés y ha señalado una aproximación agresiva para controlar la inflación. Como respuesta, los mercados de acciones como los de bonos experimentaron una venta masiva. Debido al alto nivel de incertidumbre, recomendamos encarecidamente a los clientes que mantengan sus posiciones y mantengan el rumbo. Ahora encontramos que los bonos principales de corta y mediana duración se han vuelto más atractivos y pueden actuar como un lastre contra la volatilidad del mercado de acciones. Además, las estrategias alternativas también son atractivas en mercados volátiles.

Inflación

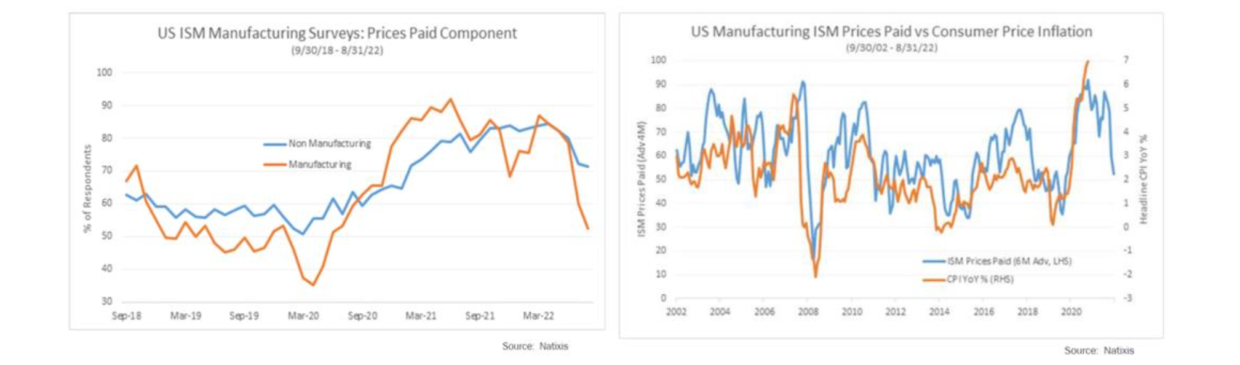

La inflación es la clave para los mercados financieros. La economía se ha visto afectada por un shock inflacionario. Sin embargo, estamos viendo señales de que la inflación está comenzando a alcanzar su punto máximo. Tanto el ISM Manufacturero como el no Manufacturero parecen haber alcanzado su punto máximo (gráfico de la izquierda), al igual que una gran cantidad de otros puntos de datos, como las encuestas regionales de la Reserva Federal, los costos de envío y las rentas. Históricamente, la inflación de precios al consumidor (IPC) ha seguido los datos del ISM, pero con un retraso, como se ve en el gráfico de la derecha:

La Reserva Federal está intentando enfriar la inflación restringiendo la demanda a través del aumento del costo del dinero. El resultado de las tasas de interés ha golpeado el mercado de bonos en el proceso. El quid de la cuestión es que las causas de la inflación están impulsadas por la oferta, mientras que la Reserva Federal solo tiene herramientas para abordar la demanda. Como resultado, es probable que la inflación en el futuro sea más pegajosa y tome más tiempo en descender. El mayor riesgo es que la inflación no baje y las tasas suban más.

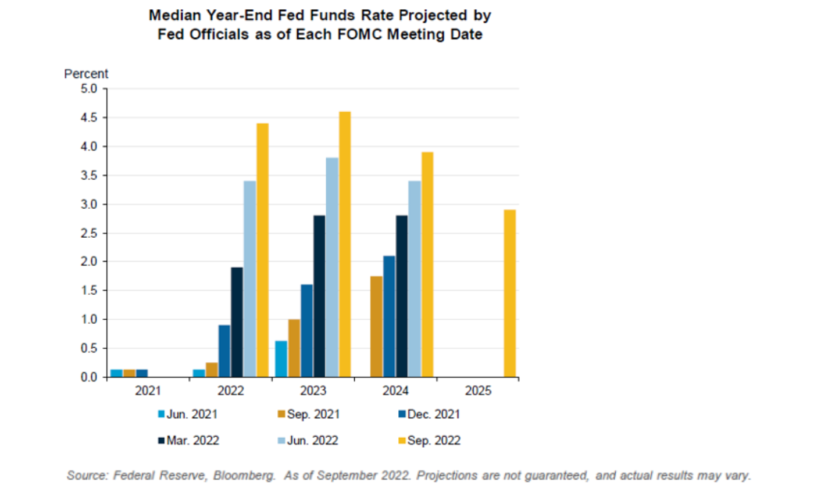

A principios de este año, el mercado de renta fija había anticipado una Reserva Federal muy enfocada en la creación de empleo. Los mercados creyeron el argumento de que la inflación iba a ser “transitoria”. A medida que avanzaba el año, se hizo evidente que la inflación se estaba arraigando más profundamente. Como resultado, la Reserva Federal se volvió más agresiva y elevó las tasas. Antes de este año, el aumento de tasas más agresivo de la Reserva Federal fue en 1994, cuando las tasas oficiales se elevaron 50 pb en una reunión. En 2022, la Fed subió las tasas 75 pb en varias reuniones y se espera que vuelva a hacerlo en la reunión de noviembre. El siguiente gráfico muestra cómo la Reserva Federal se ha vuelto más agresiva a medida que avanzaba este año:

Mercados de Renta Fija

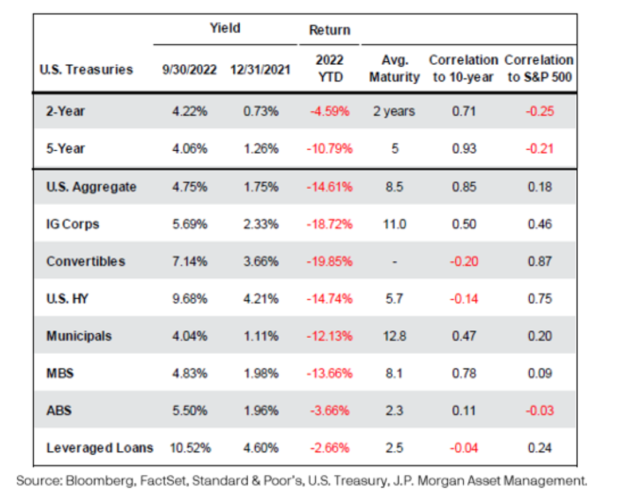

El compromiso de luchar contra la inflación por parte de la Reserva Federal ha provocado que los tipos de interés suban de forma significativa. Las tasas más altas han provocado que el índice de bonos agregados de Barclays caiga más del 14 % en lo que va del año. Es raro que el mercado de bonos tenga un año negativo. De hecho, el índice ha bajado en solo 5 años desde 1972, siendo el peor año 1994, cuando el Barclays Aggregate bajó un -2,9 %. En esta etapa, los rendimientos parecen favorables:

En nuestra opinión, los mercados de bonos ya han asumido una política monetaria más agresiva por parte de la Reserva Federal para controlar la inflación. El resultado es que los rendimientos son significativamente más altos ahora que a principios de año, como se ve en el gráfico anterior. La renta fija finalmente está ofreciendo ingresos. Gran parte del rendimiento de la renta fija se genera a partir de la reinversión que ahora se está produciendo a un nivel superior. Como resultado, la renta fija ofrece ahora un mejor equilibrio entre riesgo y rentabilidad. Para los inversores, este no es el momento adecuado para vender activos y aconsejamos a los clientes que mantengan sus posiciones. Además, la renta fija principal ahora ofrece seguridad en caso de que la economía estadounidense entre en recesión. Recomendamos corta y mediana duración y evitar la renta fija de larga duración.

Mercado de Valores

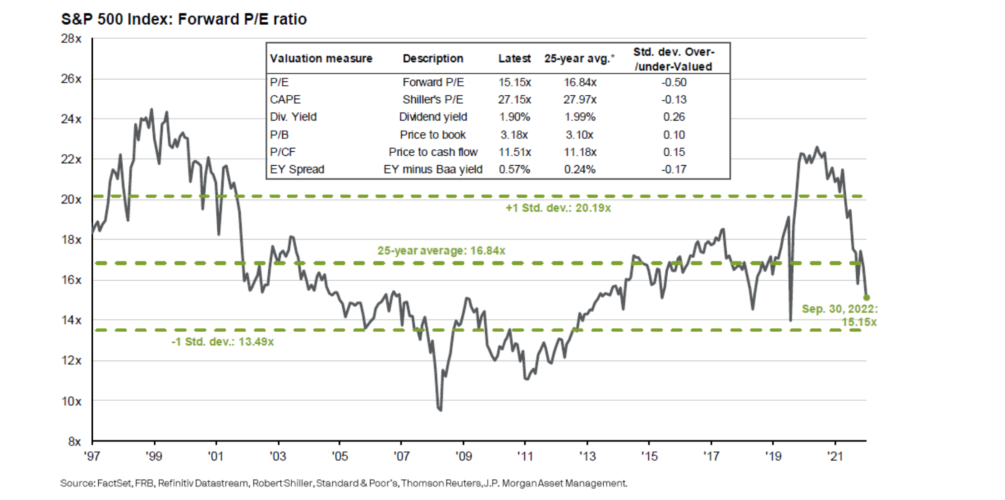

El mercado de valores también se ha visto afectado negativamente por el aumento de los intereses provocado por el endurecimiento de la política monetaria de la Reserva Federal. Las tasas de interés más altas han provocado que los múltiplos de valoración se reduzcan. El índice P/E adelantado del S&P 500 ha pasado de 22x a principios de año a 15x actualmente. Esto explica el rendimiento de -24 % este año. Como resultado de la reducción, los múltiplos de valoración en un amplio número están cerca de sus promedios de 25 años.

En nuestra opinión, la mayor parte de la contracción múltiple ya ha tenido lugar en gran medida. Sin embargo, debe tenerse en cuenta que el P/E generalmente se ha reducido a 13x en una recesión. Seguimos aconsejando cautela, ya que es probable que los mercados de valores sigan siendo volátiles.

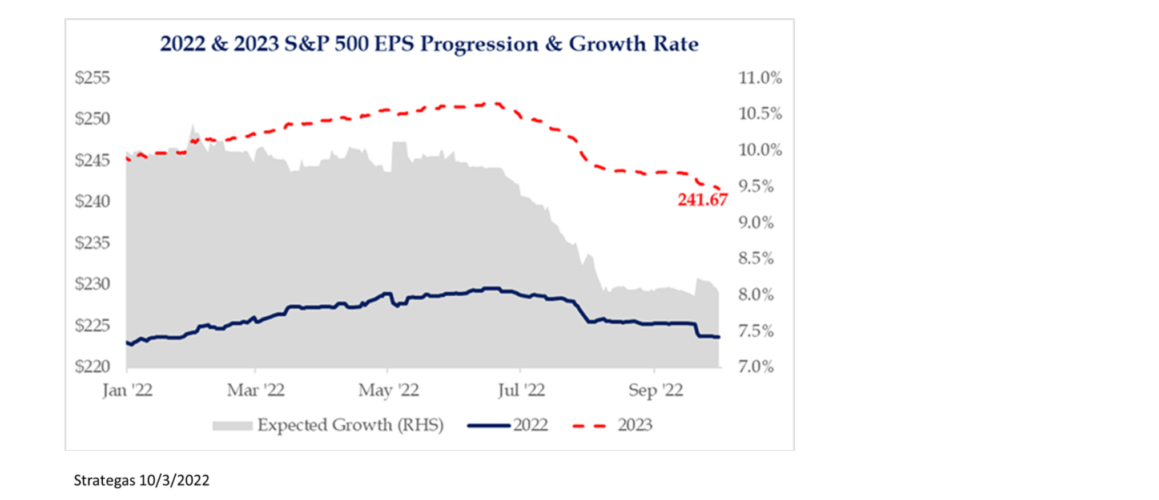

Otro de los principales riesgos es que el endurecimiento de la Reserva Federal haga que la economía se desacelere y potencialmente caiga en una recesión. Las recesiones estadounidenses siempre han ido acompañadas de caídas en las ganancias corporativas. Este riesgo a la baja todavía existe en el futuro cercano, en nuestra estimación. Además, los mercados de valores han comenzado recientemente a construir una estimación de crecimiento de ganancias más baja para el próximo año:

La tasa de crecimiento de ganancias esperada del 8 % parece demasiado optimista en un escenario de desaceleración o recesión. A medida que la economía se desacelera, podría conducir a otra etapa bajista en el mercado de valores. Como resultado, recomendamos utilizar gerentes de alta calidad. Sin embargo, también advertimos sobre estar fuera del mercado de acciones. El verano pasado fuimos testigos de un repunte del mercado en julio y estamos viendo un rebote a principios de octubre. La historia ha demostrado que algunos de los días de mercado más grandes ocurren durante un mercado bajista.

Estrategias Alternativas

En este entorno de mercado, existen varias estrategias alternativas atractivas:

Crédito privado oportunista: podría haber una oportunidad en situaciones especiales/crédito en dificultades tanto en EE. UU. como en Europa. A medida que aumentan las tasas de interés y se ralentizan las ganancias corporativas, podríamos ver una mayor dispersión y tensión en los bolsillos en el espacio crediticio corporativo. En Europa, a medida que llega el invierno, el aumento de los costes energéticos y la ralentización de la economía podrían dar lugar a problemas empresariales.

Riesgo: aunque las empresas de alto crecimiento han experimentado amortizaciones en lo que va del año, a largo plazo las empresas necesitarán innovación y tecnología para aumentar la productividad. La globalización llevó a algunas empresas a deslocalizarse en busca de mano de obra más económica mientras invertían poco en tecnología. A medida que vemos la desglobalización y la deslocalización de la cadena de suministro, particularmente en la industria farmacéutica y los chips informáticos, la necesidad de innovación continuará. Vemos que los precios atractivos y las estructuras de acuerdos regresan creando un punto de entrada atractivo para continuar invirtiendo en innovación.

Fondo de cobertura de crédito largo/corto: como esperamos ver una dispersión continua en el espacio de crédito público, la gestión activa que puede ofrecer capacidades fundamentales y técnicas debería continuar agregando alfa a los portafolios. Esperamos focos de tensión en las empresas, por lo que se requiere un análisis crediticio fundamental para seleccionar créditos de calidad. También esperamos ver flujos continuos dentro y fuera de las estrategias de crédito pasivas debido a las continuas subidas de tipos de interés y la volatilidad de los diferenciales de crédito. Los gerentes tácticos que pueden negociar alrededor de los flujos mientras respaldan las operaciones con créditos sólidos podrían conducir a un administrador alfa continuo como lo hemos visto en lo que va del año.

Inversiones alternativas semilíquidas no correlacionadas: con una amplia gama de resultados potenciales del aumento de las tasas de interés y la desaceleración de la economía, los inversores podrían beneficiarse de estrategias de rendimiento de flujo de efectivo semilíquidas no correlacionadas. Los activos no correlacionados agregarían un beneficio de diversificación, y la naturaleza semilíquida generalmente ofrece liquidez en el transcurso de un año (según la estrategia). El componente de flujo de efectivo podría ofrecer un flujo de retorno algo confiable al tiempo que reduce el capital en riesgo en un entorno en el que esperamos una volatilidad continua. Los inversores deberían considerar los activos reales como un componente de la estrategia, dada la capacidad de cobertura de inflación de algunas estrategias.

Conclusión

La clave de nuestra perspectiva es la trayectoria de la inflación que impulsa la política de la Reserva Federal y la trayectoria de las tasas de interés. El aumento de las tasas ha causado que tanto los mercados de renta fija como los de acciones sufran en lo que va del año. Hemos visto señales de que la inflación podría comenzar a caer en los próximos meses. Como resultado, creemos que la mayor parte del aumento de la tasa ya se ha producido y que los clientes mantengan sus posiciones. La renta fija principal ahora ofrece ingresos y también actúa como un lastre contra la volatilidad del mercado de valores. Es probable que los mercados de acciones sigan siendo volátiles a medida que las ganancias se ajustan a una economía más lenta. También recomendamos varias estrategias alternativas que son atractivas en estos mercados volátiles. Sobre todo, la paciencia es un activo importante.

Renuncia de Responsabilidad

Este documento contiene nuestras opiniones y comentarios actuales que están sujetos a cambio sin previo aviso. Nuestro comentario se difunde con fines informativos y educativos solamente y no es asesoramiento de inversión y no toma en consideración los objetivos de inversiones, situaciones financieras o necesidades específicas de ningún destinatario.

Las opiniones y estimaciones ofrecidas constituyen nuestro juicio y están sujetas a cambios sin previo aviso, al igual que las declaraciones de las tendencias del mercado financiero, que se basan en las condiciones actuales del mercado. Ciertas situaciones hipotéticas de mercado en este documento se basan en datos históricos.

Ciertas declaraciones contenidas en este documento pueden constituir "declaraciones prospectivas". Debido a diversos riesgos e incertidumbres, los eventos o resultados reales o el rendimiento real pueden diferir materialmente de los reflejados o contemplados en dichas declaraciones prospectivas. Toda inversión implica el riesgo de pérdida.

La información contenida aquí se ha obtenido de fuentes que entendemos son confiables, pero no garantizamos su integridad o precisión.

La información contenida aquí no constituye asesoramiento legal o fiscal para ninguna persona. Consulte con su asesor fiscal sobre las implicaciones de impuestos de la información ofrecida en esta presentación.